中国严打双重国籍!入外籍要征税!网络全球监管!或终身禁止入境!

全国人大代表日前表示,部分富豪移民逃税后仍在国内赚钱,建议开征弃籍税!

3月5日的政府工作报告明确,完善税收征管制度,依法打击偷税骗税。

全国人大代表、上海市人民政府参事陈晶莹告诉第一财经,鉴于目前我国针对富豪移民的税收征管漏洞以及部分富豪移民逃税后仍在国内赚钱的现象,建议修订《企业所得税法》和《个人所得税法》,在弃籍者的税收清缴、个税征管和征管流程等方面加以完善。

陈晶莹表示,随着中国经济快速发展,富豪数量也持续增长,但部分富豪以避税及将资产及财富转移国外为目的而移民。与此同时,与发达国家相比,我国针对富豪移民的税收征管存在漏洞。

移民税收征管存漏洞

陈晶莹提出,世界上主要国家均加强了富豪移民的税收清算并开征弃籍税。

比如,1972 年德国颁布的《涉外税法》规定,以避税为由移民的德国公民,只要税务机关认定在放弃国籍时点往前十年中有五年与徳国保持有实质经济联系,则在未来十年对该公民仍视为国内税收居民。

美国2008年通过的《英雄报酬补助救济税法》(Heroes Earnings Assistance and Relief Tax Act of 2008),放弃美国国籍的特定人群对超过60万美元的未实现资产收益缴税:放弃国籍前5年年均收入税超过14.5万美元;净资产至少200万美元;或者无法提供过去5年的足额交税证明。而且美国公民即使放弃美国国籍,美国政府也可追溯5年,要求其补齐放弃美国国籍前5年拥有的海外资产隐匿不报而逃避的税收和罚金。

陈晶莹表示,弃籍税实质上并非一个独立税种,而是一项税收制度,是对放弃既有国籍者(包括企业和个人)的税制安排,属于税收特别措施,旨在保卫国家税收主权,抑制资产外逃,保障国家税收收入。虽然我国2018年新修订的《个人所得税法》增加了注销中国户籍办理税款清算条款,但未能就其未实现资产收益征税,也未延长弃籍后税收征管,造成一些富豪可以轻松通过移民弃籍逃税和将资产转移海外。

五点建议完善征管

为了打击避税行为并防止资产外流,同时发挥税收调节经济发展和收入分配的功能,陈晶莹提出,建议加强富豪移民海外的税收清算和开征弃籍税。

第一,借鉴美国弃籍税经验并根据新修订的《个人所得税法》加强弃籍者的税收清缴。建议税务机关严格执行2018年新修订的《个人所得税法》第10条“因移居境外注销中国户籍”及第13条“纳税人因移居境外注销中国户籍的,应当在注销中国户籍前办理税款清算”等规定,并借鉴美国弃籍税经验,即如果中国公民退出中国国籍,退籍时的所有财产都将视为以公允价出售,包括房产、股票、股权、债券、个人物品如汽车等,而为之产生的收益或者亏损,都需缴纳个人所得税。

第二,借鉴德国经验强化弃籍税实施的事中事后的个税征管。根据新修订的《个人所得税法》第8条关于反避税条款的规定,对通过境外手段逃税行为,税务机关有权要求对在境外避税的个人补征税款。建议中国借鉴德国的经验,完善相关制度:以避税为目的移民的中国公民,中国税务机关有权认定在放弃国籍时点往前十年中有五年与中国保持有实质经济联系,则在未来十年对该公民仍视为国内税收居民。

第三,完善弃籍税的税收征管法律法规和流程。建议在《税收征管法》中明确规定企业放弃国籍进行清算前向税务机关报告的义务,通知税务机关参加清算,并在注销登记前缴清税款。同时,明确税收优先权,保留税务机关对放弃国籍的企业一定期限内追征税款的权力,保障国家税收利益。在现有基础上,完善个人纳税申报制度,做好税源登记,依托财产实名制、财产申报登记和出境管理制度,加强对个人放弃国籍的税收征管力度。

除此之外,对弃籍者进行征税还需要完善多部门法律规定。比如,修订完善《企业所得税法》 和《个人所得税法》,在法律中明确规定企业及个人放弃国籍应负的申报及纳税义务。同时在实施条例中进行详细规定,规定企业及个人应税资本及财产的范围、计税依据、纳税期限等税收要素。其次,还要做好国籍法与公司法、税法等法律的衔接,对企业及个人放弃国籍时,规定清税为前罝条件,加强监管。另外,企业与个人财产信息的获取是这项制度得以顺畅施行的保证,因此应从法律角度完善落实部门间信息共享机制,畅通税务机关获取涉税信息的渠道。通过部门的协作,及时、完整获取企业和个人资本和财产信息,为税务核实、稽査等扫除障碍。

最后,陈晶莹还建议,通过CRS(金融账户涉税信息自动交换标准)系统加强对放弃国籍的个人及其关联企业的涉税信息收集,除了获取其国内应税资本和财产信息外,还应当全面获取其全球海外资产信息。通过CRS加强国际税收征管合作和情报交换,充分获取我国居民海外金融账户数据和其他涉税信息,完善信息处理和运用机制,尤其需要打击“移民+离岸信托”进行的逃税行为。

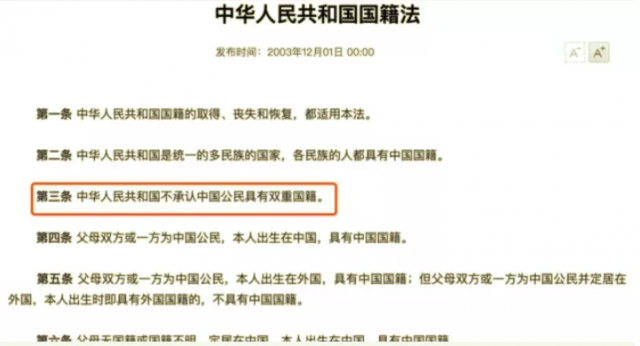

虽然有些国家承认“双国籍”的存在,但根据《中华人民共和国国籍法》规定:定居外国的中国公民,自愿加入或取得外国国籍的,即自动丧失中国国籍。

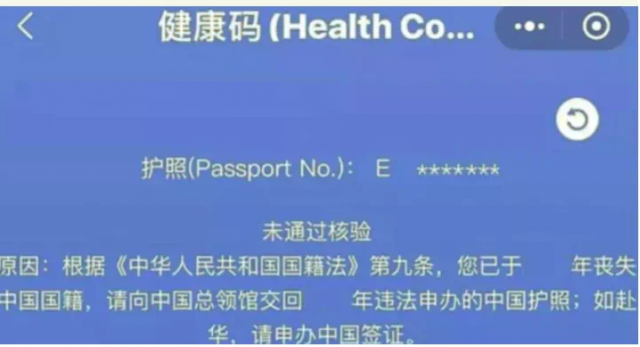

如果你持有“双国籍”,且没有将中国户籍注销,那么将会被暂时禁止出境,只有在返回原居住地注销了中国户籍之后才可出境,严重者或将面临法律责任。

有些华人之所以会有双国籍,是因为他们在拿到国外国籍后,并没有注销自己的中国护照。

而有些持有国外护照的华人之所以能够呆在国内,也可能是他们在该政策出台之前已经回国。

如果持中国签证赴华后因疏忽签证的停留期,逾期滞留不仅会被处以高额罚款,还发生持过期签证或持无有效入境次数签证入境而受阻的情况。

其实早在2019年,《个人所得税法修正桉》也已经于2019年1月1日起正式生效。

只要是中国居民,就必须交税。与海外华人和准移民直接相关的修订条款包括:

1、税务居民概念从在中国居住满1年改为在中国居住满183天。也就是说不管你是中国公民、外国公民、还是持其他国家永久居留权的中国公民,只要一年内在中国居住满183天,就认定为中国税务居民,需要把中国境内收入和中国境外收入依照新《个税法》缴纳个税。如果一年内在中国居住不满183天,则不视为中国税务居民,但必须把中国境内收入依照新《个税法》缴纳个税。

很多空中飞人家庭从此面临双重征税的窘境,一边在国内赚钱,一边国外生活的要受到严重影响。

举个例子,假如某富豪持外国永居权,在中国每年有100万收入,在美国大也有100万美元收入。2019年的时候如果回国探亲时间超过183天,其不但要依法向美国税局报税,还必须向中国税务部门把中美两国收入申报个人所得税。

如果,其在2019年回国时间是182天,别看仅仅相差1天,就不需要为他在美国的收入部分向中国税务部门申报个人所得税了,因为他不是中国税务居民,不过仍然要向中国税务部门申报182天,在中国境内收入的个人所得税。

新《个税法》意味着中国个税徵收将与国际接轨。

海外中国公民要交“弃籍税”

2、中国公民移民前必须申报个税,非移民海外收入必须报税。

在新《个税法》中的表述是:取得境外所得;因移居境外注销中国户籍;非居民个人在中国境内从两处以上取得工资、薪金所得则必须申报个税。

通俗理解:你要出境,你要退籍,可以,但请你先把之前的欠税清了。

激进一点可以理解为,任何中国公民移民海外则将在中国的全部财产视为收入,需要申报个税,如果按照这个角度理解,那几乎等同于美国的「弃籍税」。保守一点可以理解为,任何中国公民移民海外之前需要做「移民审计」,把之前的个税和中国税务部门有个完整的清算,如果被税务部门发现有拖欠的黑历史后果可想而知。