美国新税法元旦实施,隐瞒海外资产可能被冻结账户以及罚款坐牢

元旦将近,您在美国以外的任何地方都有外国银行帐户吗?

如果是这样,请确保立即将帐户报告给IRS。否则,您可能会发现自己的资金从2020年开始冻结。

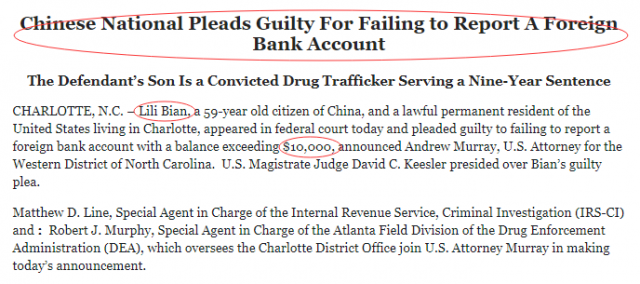

华女隐瞒银行账户

恐被判5年罚款25万美元

一名住在北卡州的华人女子,因未将在中国开设的金额超过1万美元的银行账户上报给美国财政部而被联邦起诉,她在北卡西区联邦法院出庭认罪,将面临最高五年监禁和25万美元罚款的处罚。

持美国绿卡的59岁华人边莉莉报住北卡州的夏洛特(Charlotte),她承认在2015年6月30日故意向财政部隐瞒上报外国银行和金融帐户表格(Foreign Bank and Financial AccountForm,FBAR)。

12月3日,边莉莉在法庭上承认2014年内,她没有上报她在中国境内一家名为FungChen Securities的金融机构内超过1万美元的金融账户。

美国《银行保密法》规定

超过1万外海资产必须申报

美国《银行保密法》(The Bank Secrecy Act)的规定:美国的纳税居民拥有或支配海外金融帐户,并且所有账户加总金额超过1万美元等值的存款额的话,这些个人都必须向美国财政部财务账号申报表,即Report of Foreign Bank and Financial Accounts(简称FBAR)。

申报内容:申报人基本信息,此外还需要金融机构名称、地址、账户类型、账户号码以及当年年度最高余额。

处罚力度:依美国法律规定,民事和刑事处罚可同时进行。未申报海外金融账户的民事责任的追溯期为6年。

1、故意不报,处罚10万美元或帐户金额的50%(二者选较高值)

2、非故意不报,处罚1万美元

3、刑事处罚最高为10年以下的刑期

边莉莉认罪后,同意上缴超过300万美元包括现金、资金、多处房产和豪华汽车在内的罚款,这些资产都在边莉莉和儿子的名下。

在美国,税务是个非常严肃的问题。

无论是公民还是持美国绿卡者都需要如实报税,一旦被税局查出偷税、漏税或隐瞒上报,结果都会很严重,因此最好如实报税,否则得不偿失。

除此之外,美国另一个更严、影响人群更广的新税法,将在下月开始正式实施,更多华人将可能会因此受到影响......

《海外账户纳税法案》

宽限期结束即将实施

2019年12月31日,美国国税局将结束其长期的《海外账户纳税法案》(FATCA)宽限期。

《海外账户纳税法案》,即“Foreign Account Tax Compliance Act” ,简称FATCA。主要目的是为了打击美国公民和绿卡持有者离岸逃税行为,此项法案于2010年通过。

该法案规定,符合条件的美国公民和美国绿卡持有者,在国外银行存款达5万美元以上者、企业户保单资产在25万美元以上要美国国税局申报。

从2014年起,外国金融机构必须直接向美国国税局提供美国公民、绿卡持有者,或者三年累计往来美国超过183天以上的美国税务居民的海外帐户资料,不合作的金融机构若有源自美国的任何收入,包括获得投资处置收入和来源于美国资产的利息、股息收入,将会被惩罚性扣缴30%的预提所得税。

美国银行客户如果有向海外金融机构转账,如果银行无法获得客户依《海外账户纳税法案》所需提供的资料,客户的金融转账金额将被预扣30%。

该条款目前已有113个国家与地区加入,包括中国。

在宽限期内,外国金融机构只有在已有记录的情况下,才被要求提供美国客户的信息。宽限期一旦结束,只要你账户符合“美国人身份”,就必须提供美国税号(TIN),海外账户被查出没有申报,除了会面临高额罚款外,账户会被美国国税局冻结,甚至面临刑事处罚!

FAQ:

一、哪些华人需特别注意?

《海外账户纳税法案》是否与你有关取决于两点:

1. 你在美国之外是否有大量资产

2. 资产所在国,是否与美国签订FATCA(包括港澳台在内的中国、日本、南韩、瑞士、百慕大、开曼等世界绝大多数国家均适用)。

但下面这些人群,则需特别注意。

举例来讲,可以自查的点包括:

- 来美国之前有高额财产的人。退休金也算、亲戚赠与或遗产

- 高收入者。拥有包括银行、股票、地产(所产生的收益)在内的海外资产配置

- 用美国护照在美国境外开户,或在开户时填写美国联络资料者

- 有在已被美国政府盯上的银行开户。如瑞士银行、汇丰银行、瑞士信贷等有免税天堂帐户的美国客户

- 美国境外开帐户、用信用卡在美国消费者(例如持中国双币卡在美国消费)

- 汇款进出美国频繁者和突然有大笔汇款进出者

- 开豪华车的“税表穷人”

二、我们如何判断自己的账户海外账户,符合“美国人身份”呢?

(《海外账户纳税法案》适用对象)

有7大标准:

- 账户持有人,是否是美国公民或合法永久居民身份(绿卡)

- 账户持有人出生地是否在美国

- 是否有美国居住地址、或美国通信地址(包括美国邮政信箱)

- 是否有一个美国号码(不管这个号码是否是唯一的号码)

- 是否有汇款到美国帐户的记录

- 一个“由他人代理”的美国地址

- 是否有授权拥有美国地址的人代收邮件

特别提醒:如果你只拥有其中一项标记,并不意味着你的账户符合“美国人身份”,但会提醒国税局必须给予更仔细的审查。一旦你的账户符合FATCA认定的“美国人身份”,无论是在中国、英国、法国,都可能都将逃不出美国税务局(IRS)的监控范围。

三、美中之间签有《关于对所得避免双重征税和防止偷漏税的协定》

根据协定,持有绿卡的中国公民在中国已按照中国税率缴纳完税款,只需向美国提供相关缴税证明,即可免除相应数额的纳税义务。但由于美中两国间的税制不一样,绿卡持有者可能面临在美国和中国都需要报税甚至是两地同时都要缴纳所得税的情形。

比如:

王先生在中国的年收入是200,000美元,按照中国纳税税率向中国政府缴纳个人所得税后,在向美国国税局申报个人所得时要先去掉在中国已缴纳的所得税金额。如果其收入低於美国应纳税金额,则不需再向美国缴纳个人所得税。但如果王先生收入按照美国税法和税率仍需要缴纳个人所得税时,他就需要向美国国税局补缴个人所得税。

“FATCA条款”和“FBAR条款”,都是美国税务单位追查纳税义务人在海外的资产,尽管两表很多资讯重复,但皆须申报!总之各位美国纳税义务人,一定要向IRS诚实申报海外资产,千万别心存侥幸喔!因为故意甚至疏忽的错误可能会导致高昂的罚款,之外,您可能还会看到IRS冻结甚至完全关闭了不合规帐户。