美国税局2020税改重磅公布:最新税率表曝光!隐瞒海外银行账户,或面临重罚

报税作为每个家庭都逃不过的大事来说一方面终于盼着退税能得到笔“巨款”一方面愁的是报税太繁琐伤脑筋

今年的报税又有重大变化,美国税局正式发布:《2020年最新所得税税率表》,你的2020税务年度(2020 Tax Year)的标准扣除额提高了!

于此同时《海外账户纳税法案》正式实施如果你有美国以外的银行账号也要申报,否则重罚!

城市君特别整理出懒人版DIY报税攻略最全报税资料清单这个报税季再也不用愁

一、美国税局发布最新税率表

近日,美国国税局(IRS)正式发布了《2020纳税年度通货膨胀调整》。其中包括税率表、税单和生活成本调整。

2020年申报时间:从1月27日——4月15日

调整后的新税表

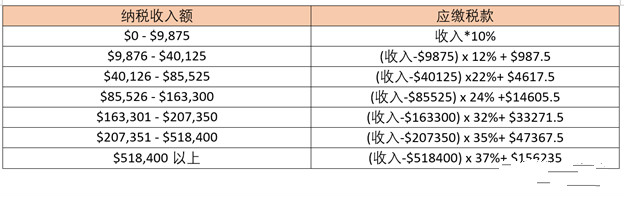

单身(个人)申报

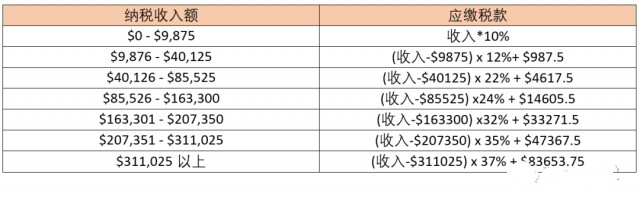

已婚联合申报

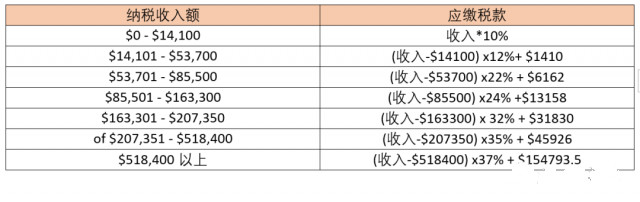

已婚分开申报

户主申报

报税身份不同,基本扣除额也会有不同。

标准扣除额是基本扣除额(Basic Standard Deduction)与额外扣除额(Additional Standard Deduction)的总和。

虽然说离报税最终截止日期还有段时间,但是报税这项“大工程”还是早点完成,早点轻松。

二、《海外账户纳税法案》下月正式执行!

所有美国公民、美国绿卡持有人,以及常住美国的人士注意了!

2020年元旦起,美国还有一项新税法正式实施:隐瞒海外银行账户,或面临重罚及刑牢!

从2019年12月31日开始,美国国税局IRS,将最终结束其长期运行的《海外账户纳税法案》(FATCA“肥咖”条款)宽限期。

宽限期一旦结束,只要你账户符合“美国人身份”(后文有详细解读),就必须提供美国税号(TIN),海外账户被查出没有申报,除了会面临高额罚款外,账户会被美国国税局冻结,甚至面临刑事处罚!

这意味着希望避免账户冻结的美国纳税人,现在只有不到一个星期的时间,来应对可能的后果。

《海外账户纳税法案》(FATCA)主要内容:

英文全名 Foreign Account Tax Compliance Act,在华人圈中又被称为[肥咖条款]。海外账户纳税法案(FATCA) 是一项新的美国法律,其宗旨在于确保美国政府,能够针对在美国境外持有金融资产的美国人征收相应税款。

1. 针对美国纳税人

条款要求所有美国纳税人,每年报告在美国境外持有的所有资产,如果美国居民没有申报其超过一定金额的海外账户,就会受到处罚:

如未申报,一旦被查出,可能面临1万美元罚款

如IRS 通知后还是未申报,可高达5万美元罚款

如少报或漏报,可被征收高达额外40%未申报资产总额的罚金

2. 针对海外金融机构:

外国实体/非实体的金融机构,像银行、证券、投资投顾等,也必须向美国国税局(IRS)披露「美国纳税人」个人数据及其在银行持有的资产价值。

披露的信息包括,每年报告美国人在其机构的持有人的姓名、地址、税务识别号码(TIN)、帐户余额、以及该年度账户上的存款和取款等交易记录。

不配合美国国税局要求的外国金融机构,不仅将被排除在美国市场之外,该机构与客户的美国来源所得或在美国的投资利润需要扣缴30%的惩罚税率。

如果美国公民或公司未能遵守这一新规的要求,就必须向IRS提供合理的解释,否则将面临账户被冻结的风险,在极端情况下,还会受到刑事起诉。

条款颁布时间:

颁布于2010 年3 月18 日,2014年生效运行,目前已有113个国家与地区加入,包括中国。

美国国税局提供了3年的宽限期。在宽限期内(目前仍有效),外国金融机构只有在已有记录的情况下,才被要求提供美国客户的信息。

正式执行时间:

2020年1月开始,正式全面执行

受影响人群:

1.美国公民

2.持有绿卡的永居公民

3.外国人于课税的日历年在美停留超31天,且3年内在美居留天数加权达183天(本年度停留天数乘1,上年停留天数乘1/3,前年停留天数乘1/6)

当然,冲击最大的是那些在美国境外拥有非法所得,并试图把这些资产藏在美国的人。

豁免情况:

A或G签证(但不包括A-3或G-5)的美国个人,持有J或Q签证的美国教师或实习生,持有F、J、M、或Q签证,或在美国境内参加慈善体育赛事的专业运动员,不受183天规则限制。

需申报的项目:

为投资而持有的外国金融账户;

外国非账户资产,例如外国股票和证券、外国金融工具、与非美国人的合同以及在外国实体中的利益;

不仅指银行账户,还包括退休账户和人寿保险计划。

(美国金融机构的海外分公司可豁免)

如何判断你符合“美国人身份”呢?( 《海外账户纳税法案》适用对象)

有7大标准:

1.账户持有人,是否是美国公民或合法永久居民身份(绿卡)

2.账户持有人出生地是否在美国

3.是否有美国居住地址、或美国通信地址(包括美国邮政信箱);

4.是否有一个美国电话号码(不管这个号码是否是唯一的电话号码)

5.是否有汇款到美国帐户的记录

6.一个“由他人代理”的美国地址

7.是否有授权拥有美国地址的人代收邮件

特别提醒:

如果你只拥有其中一项标记,并不意味着你的账户符合“美国人身份”,但会提醒国税局必须给予更仔细的审查。

一旦你的账户符合FATCA认定的“美国人身份”,无论是在中国、英国、法国,都可能都将逃不出美国税务局(IRS)的监控范围。

下面我们具体来看看,新法针对人群的申报标准,请小伙伴们对号入座。

住在海外(美国境外)必须申报情况:(连续12个月在美国境外居住至少330天)

--已婚

提交了联合所得税申报表;

指定的外国金融资产总值在纳税年度最后一天超$400,000,或该年任何时候超$600,000;

配偶中一人居海外也适用。

--非提交联合所得税申报表的已婚人士

指定的外国金融资产的总值在纳税年度最后一天超$200,000,或该年任何时候超$300,000。

住在美国境内必须申报情况:

--未婚,且在纳税年度最后一天,美国境外金融资产的总价值超$50,000,或在纳税年度中的任何时候超$75,000。

--已婚,提交联合所得税申报表,且指定的美国境外金融资产的总值在纳税年度最后一天超$100,000,或者在纳税年度的任何时候超$150,000。

--已婚,分别提交所得税申报表,且指定的外国金融资产的总值在纳税年度最后一天超$50,000,或在纳税年度任何时候超$75,000。

三、能省则省:DIY报税攻略

下面城市君来手把手教你,如何报税。

表格虽多,不能乱

1040表格

1040表格,是美国个人收入联邦税申报表。

这份表格是报税人每年都会用到的基本表格。如果你的退税情况并不复杂,可以使用1040A或1040EZ表。1040A表,是1040表的简化表。

1040EZ

这个类型的报税单,条件是单身或者夫妻联合报税,没有依附人(dependent)。1040EZ也是申报个人收入最简化的税表。纳税人如果没有减扣税额、不需要调整总收入、只有纯工资收入、利息或者只有失业金收入,没有附属家眷就可选择该表。

如果你选择以传统的手写填表方式来报税的话,国税局IRS建议你采用最简单的报税表。

1040A

包含了多几样1040EZ表中没有的项目。如果你采用列举扣除法、申报多项负责的投资收入和其它收入时,则必须采用1040常规税表。如果你的缴税收入少于50,000美元,你不扣除减税项目,你可以使用这个报税单。

W-2表格

通常W-2格式是你从雇主那里获得的工资和所得税的声明。纳税人应该在每年的年初从每一个雇主那里收到一份W-2,列出去年所得的收入。如果纳税人到了2 月1日你还没有收到一份W-2格式,就应该主动联络你的雇主。

W-2:报告工资,小费,提前发放的低收入优惠,抚养人的优惠,雇主贡献的医疗费保健MSA,HEALTH SAVING。

W2-G:如果你的手气很好,在赌场里赚了一大笔钱,你就能收到赌博赢钱表W-2G。许多人忘记申报他们在赌场和乐透的收入。别忘了,这笔钱是要交税的。但是,赌博损失也可以在退税表上抵消。

1099表格

1099表是一个大家族。如果你有投资,你就会收到以1099编号的另外一些表格。例如,如果你在银行中有固定存款,你就能收到银行寄来的1099- INT表。如果你购买的股票有分红,你就能收到1099-DIV表。如果你出售股票和其它证券而获利,你就能收到1099-B表。

1098表格

纳税人也可能收到另一个系列表格,即1098表。1098表格是表示你怎样支付房屋贷款,在大多数情况下1098表示交纳房地产税和利息。1098表还有其它一些用途。

例如,1098-C表代表汽车、轮船和飞机的捐赠。这样,你就可以把该捐赠抵税。与学生有关的有两个表格。一是1098-E表,代表学生贷款利息。二为1098-T表,表示学费支付数额。该表可作为所有的教育信用和学费抵税。

科普完,再来手把手教你填税表的通俗版攻略

哪里取得税表?

Federal tax:从IRS网站上下(Google“IRS”),包括税表本身和填表说明(instruction)。

手把手教你填1040表格

下面城市君以最多人须填写的1040表 (Form 1040)为例,给小伙伴们分享填表小技巧!

1、先填基本资料 (Label):包括你、配偶、接受你扶养的亲属姓名、社会安全号码等。

2、决定报税身份 (Filing Status):

●单身 (Single):纳税人若在年终时并未结婚,或合法分居(Legally Separated)而无抚养亲属(Dependant),可采此种报税身份申报所得税。

●户长 (Head of Household):未婚或合法分居的纳税人,有抚养亲属(Dependant) ,或提供自宅作为合格亲属的主要住所(Principal Place of Adobe)半年以上,或提供自宅作为双亲之一的主要住所,可采此种报税身份申报所得税。

●寡(鳏)居 (Qualifying Widow or Widower):纳税人配偶死亡年度的后两年,可采此种报税身份申报所得税。

●夫妻合并申报 (Married Filing Jointly):纳税人若在年终时已结婚,且发现采合并申报所得的所得税额(Income Tax Liability)较夫妻单独申报的所得税额为低时,可采此种报税身份申报所得税。

●夫妻单独申报 (Married Filing Separately):纳税人若在年终时已结婚,且发现采单独申报所得的所得税额(Income Tax Liability)较夫妻合并申报的所得税额为低时,可采此种报税身份申报所得税。

夫妻单独申报不能享有劳务所得抵减(Earned Income Credit) ,与亲属看护抵减(Child and Dependant Care Credit)的税法优惠。

3、填写综合所得总额(Income):你在过去一年内所赚的所有钱,都必须填写在这里,包括:薪资、存款利息、股票股利等。

4、填写调整后所得 (Adjustment Gross Income):就是一些减去可以减少收入的支出。

包括学生贷款利息(student loan interest)、提早领出定期存款的罚金(early withdrawal penalties on CDs)、赡养费(alimony)、放入传统个人退休帐户(IRA)帐户的存款、自雇者健保费用、雇主退休计划(Keogh & SEP plan)等。

5、填写扣除额(Deduction):在税额计算(Tax & Credits)的栏目_,你将会看到两种扣除额:“标准扣除额”(Standard Deduction)和“列举扣除额”(Itemized Deduction)。

你必须在这两者之间,选择比较有利(也就是缴较少税)的一种填写。“标准扣除额”的金额若高于“列举扣除额”,选用“标准扣除额”申报所得税表较有利。

6、是否要交“强制最低税”(Alternative Minimum Tax, AMT):这是几十年前,美国政府为达到公平纳税原则制订的法条。

个人(自然人, natural person) 强制最低税的税率包括26%与28%两种,但公司(法人, legal person) 强制最低税的税率只有20%一种。不是每人都要填写这个栏目。

7、填写扣抵额 (Credits) :包括商业扣抵额(Business Credit)、个人扣抵额(Personal Credit)、与外国扣抵额(Foreign Credit) 。是在计算完税后,再一元抵一元税。如一个小孩可抵$600元。

8、填写今年已预缴的税款 (Payments):如雇主已从你薪资中扣除的联邦所得税等。

9、填写退税栏(Refund):如果根据计算结果,你可以向国税局索取退税,那么你必须填写这一栏。

10、填写补税栏(Amount You Owe):接下来,就是根据上面所填的资料,将自己应补缴的税计算出来。

11、大功告成:填好税表,检查无误之后,请签名。要补税者请附上支票。请将税表与支票寄到税表上的报税地址。

邮寄税表前的注意事项

W2和1040都有相关的federal tax copy and state tax copy, 需要你和所填的税表一起邮寄,不要漏了。

Check 所有角上的SSN和姓名是不是填了,所有该签名的地方是不是签了

信封都需要自己贴邮票,或者需要你跑邮局。如果你怕投递出错,你还可以在邮局叫邮局的人签字,以证明你税表是在deadline之前寄出了。

邮寄地址

Federal tax:查instruction里面“where to file”条款。

State tax:如果在图书馆那,里面有现成的信封,并有详细说明。

四、湾区免费报税点

自己报税虽然成本低,但花费的时间和精力其实不少。如果你觉得报税麻烦,没房产没股票,收入不高,有没有免费的“活雷锋”可以协助报税?当然有!

免费报税服务中心(Volunteer Income Tax Assistance,简称VITA)计划为年收入$54,000或更低的人士、残障者、老人和英语口语能力有限,需要协助来填写税表的纳税人提供免费的税务协助。由国税局认证的义工为合格人士免费协助填写基本所得税报税表,并且采用电子报税。

老年人税务咨询服务(Tax Counseling for the Elderly,简称TCE)计划为所有纳税人提供免费报税协助,特别是年满60岁或以上的纳税人。他们最擅长老人的退休金和退休相关问题。

受到国税局认证提供税务咨询的义工通常是与获得国税局补助金的非营利机构有关联的退休人士。

帮你报税的是什么人?

由国税局认证的义工为合格人士免费协助填写基本所得税报税表。

当地免费报税服务中心或TCE地点的材料清单

含相片的身份证件

纳税人,配偶和被抚养人的有效社会安全卡

如果您没有社会安全号码,您、您配偶和被抚养人可能以个人纳税者身份识别号码(Individual Taxpayer Identification Number,简称ITIN)指定函来替代

外国人身份证明,如果是申请ITIN者

您,您的配偶,及与您一起居住被抚养人的出生日期

所有雇主提供的薪资与所得凭单 (W-2表,W-2G表,1099-R表,1099-Misc表)

来自银行的利息与股息明细表 (1099表)

所有的1095表《医疗健康保险报表》

医疗健康保险豁免证书,若有

去年联邦和州的报税表副本,若有

支票簿查对电子转账存款帐户 (Account Number) 及银行认证帐户 号码 (Bank Routing Numbers)

如果是已婚夫妇透过电子方式联合报税夫妇两人必须同时在场签署必要表格

托儿总费用和托儿中心的报税识别号码

1095-A、B或C表《可负担健保报表》

国税局或州政府的收入誊本副本,若适用

如何找免费报税点?

符合资格的中低收入人士,寻找您附近的VITA (Volunteer Income Tax Assistance) 或TCE (tax counseling elderly)地点, 通常位于小区及邻里活动中心、图书馆、学校、购物广场以及全国各地的其他便利地点。

要寻找离您最近的VITA地点,请使用VITA寻找工具 (VITA Locator Tool) 或致电1-800-906-9887。

网址戳这里:http://irs.treasury.gov/freetaxprep/

输入你家所在地址的zip code,选择合适的范围。

符合资格的老年人,要寻找您附近的 TCE地点,请使用美国退休人员协会AARP地点寻找工具 (AARP Site Locator Tool) 或致电888-227-7669。(很多TCE地点由美国退休人员协会基金会的税务助手计划经营)

网址请戳:

http://www.aarp.org/applications/VMISLocator/searchTaxAideLocations.action

五、报税材料清单

报税前,您需要先准备好以下内容(资料来源:IRS官网)

1、含相片的身份证件

2、纳税人、配偶和被抚养人的有效社会安全卡

3、如果您没有社会安全卡号码,您、您配偶和被抚养人可能以个人纳税者身份识别号码(Individual Taxpayer Identification Number 简称ITIN)指定函来替代。

4、外国人身份证明,如果是申请ITIN者

5、您、您配偶,以及与您一起居住被抚养人的出生日期

6、所有雇主提供的薪资与所得表单(W2,W2G,1099-R,1099Misc)

7、来自银行的利息与股息明细表(1099表)

8、所有的1095表《医疗健康保险报表》

9、医疗健康保险豁免证书,若有

10、去年联邦和州的报税表副本,若有

11、银行account number及routing number

12、如果是已婚夫妇透过电子方式联合报税,夫妇两人必须同时在场签署必要表格

13、托儿总费用和托儿中心的报税识别号码

14、1095-A、B、C表《可负担健保报表》

15、国税局或州政府的收入副本,若适用

六、退税软件比一比

如何在TurboTax、 TaxACT、H&R Block等报税软件进行选择?以下是《今日美国》(USA Today)对这些软件进行年度评比的结果,仅供小伙伴们参考。

第一名﹕TurboTax

《今日美国》测试了Deluxe版本,在一两分钟内即可运作。通过从雇主和金融机构等处直接输入信息,你能节省时间并减少差错。与竞争对手相比,TurboTax有着最全面的输入程序( import program)。

价格:TurboTax是测试的所有软件中最昂贵的。台式版(desktop version )的TurboTax Deluxe(包括了联邦和州税单)售价为59.95美元。而对州税单进行电子申报则额外增加19.95美元。

TurboTax Deluxe是为有着较复杂税表的报税人设计的,例如有几张W-2表格并申请房屋贷款利息扣税和慈善捐款扣税的人。

如果你的税单更简洁,例如只有一个W-2表格,只报标准扣税,你可以考虑使用TurboTax Online Free软件,这一软件提供了一个免费的联邦税单和免费电子申报。

第二名﹕H&R Block At Home Deluxe

与TurboTax一样,这一软件有着吸引人的格式,便于浏览。但At Home版本没有TurboTax的“旗标”(flag)功能,这使纳税人在更改或更新输入时有些困难。但很容易查找税单中的相关条文。

价格:台式版比TurboTax便宜。Deluxe台式版本售价为44.95美元,包括一份州税单。电子申报州税单额外收费19.95美元。

第三名﹕TaxACT

TaxACT是简单报税的纳税人的较佳选择。如果你的报税较简单或对税法较熟悉,你可能喜欢这一软件。缺陷是有时在编辑或更新信息时会出现困难。

价格:TaxACT Deluxe(台式版本)售价为12.95美元,包括一份联邦税单电子申报。一份州税单售价为14.95美元,电子申报则再加7.95美元。

其它参与竞争的软件为:税务出版巨头CCH 推出的CompleteTax,仅提供在线表格。软件中包含了相当多的税务信息,但格式枯燥,不方便浏览。

Deluxe版本售价为29.95美元,包括预备及电子申报一份联邦税﹔ 再加一份州税单的售价为32.95美元,包括了电子报税。

无论你是打算小试牛刀自己报税,还是求助免费报税机构或专业会计师代劳,

都要做好充分准备,这可是每个美国家庭的开年大事!