买投资房,贷款还是现金?

在上一篇文章投资房数据分析大揭秘 -计算投资回报的几个重要指标中,作者梦尧向大家介绍了如何用Cap Rate,Cash on Cash Return和Return on Investment来分析投资房的收益。

尤其是在介绍Cash on Cash Return和Return on Investment的时候分有无贷款两种情况进行了举例分析。

很多朋友看完后有点意犹未尽,私下还有追问作者,希望可以把现金和贷款讲的更具体一点。

那么今天,就接着上次的文章,继续再举例子对比讲一下贷款和全款的各自优势吧。

首先,重新温习一下这些指标的计算方法:

根据NOI和房屋价格可以算出该投资房的资产回报率Cap Rate是5.6% (NOI/ Property value)。

接下来回到开篇提到的常见问题,假设投资人手里有$200,000左右资金准备买房投资。

下面分有无贷款两种情况讨论,看官们准备好了瓜子了么?

1、现金买房

第一种情况:无贷款,现金买房。

提到现金买房,就必须要先重点提下它的优势。

很多时候卖家更愿意从众多出价中选择现金交易的买家,而且甚至愿给出一定优惠,因为现金买家涉及更少的麻烦,可以更快更稳妥的收盘,交易变数小,因为不需要贷款,甚至可以最快1-2周内收盘,对于有急需的买卖人双方都再适合不过了。

毕竟贷款过程中可能有100件事情的发生,尤其是如果辛辛苦苦前期双方都做了大量准备工作,到了后面因为种种不确定因素买家贷款出了岔子而导致没法顺利收盘,真的会很另双方懊恼沮丧。

同时现金买房的另一个好处就是会给传统买家极大的安全感,加上每个月滚滚而来的可观的房租收益,且不用还贷款,也没有抵押,一旦有需要,转让也方便

因为不需要还贷款,现金买房的Cash Flow(现金回报)等于NOI。这样投资者手中的$200,000大概每年可以拿到$11,100的Cash Flow,回报率大概是5.6%,也就是该房子的Cap Rate。

2、贷款买房

第二种情况,投资者用同样的资金($200,000)来贷款买房,选择了20%首付,30年期,利率4%的固定利率贷款。该贷款月还款额为$764(每年$9,168)。

这种情况下,投资者相当于只花掉了五分之一的现金(20%首付)买房,那么同样的投资额度($200,000)下大概可以买五套案例中的房产。

五套房产的每年总NOI等于$11,100 * 5 = $55,500,而五套房产的每年总还款为$9,168 * 5 = $45,840。

每年的Cash Flow等于$55,500 – $45,840 = $9,660。

Cash on Cash Return = $9,660 /$215,000 = 4.5%。

在上一篇文章中,我们举例的房产的Cash on Cash Return就是4.5%,所以我们同样方式买五个一个样的房子,Cash on Cash Return并没有变化。钱生钱的能力没有变。

此外不能忽略的是贷款买房除了现金Cash Flow以外,每年还掉的本金部分还会给投资者带来额外净资产的增加(Equity Buildup),这也是收入的一部分。

而且这个Equity Buildup的数量是每年增加的。例子中的贷款第一年偿还掉的本金有$2,818,而我们有五套房产,所以第一年总的Equity Buildup有$2,818 * 5 = $14,090。

这样算下来投资者总的投资回报:

Return on Investment = Cash Flow Equity Buildup = $9,660 $14,090 = $23,750。

总的投资回报率 = $23,750 / $215,000 = 11.05%。

这种情况下,同样$200,000左右的投资,第一种情况下现金买房每年可以获得大概$11,100的回报额度,而第二种情况贷款买房则可以获得$23,750的回报额度,大概是现金的两倍。

在计算投资回报的时候,还有一个不容忽略的要点就是房产的升值回报。因为升值回报通常是由宏观经济环境和房地产整体市场决定,所以很难去实际预测,所以稳健的投资者通常更看重投资的现金流,而把这部分升值回报当做额外的奖励部分。

当然从长远看,由于通货膨胀的存在,房子缓慢的升值是总体规律。如果用大概3%的长期通胀率来算的话,一套$200,000的房子,第一年的升值部分是$200,000 * 3% = $6,000。

所以现金买一套房的话,投资者可以得到($11,000 $6,000)/$200,000 = 8.6%的回报率。

而如果同样的现金用来做首付贷款买5套房的话,房子的总价值是$1,000,000 ($200,000 *5), 所以第一年升值的部分是$1,000,000 * 3% = $30,000。

总的投资回报率 = ($23,750 $30,000) / $215,000 = 25%。

说了这么多,那么是不是我们投资就一定要贷款,而且贷款越多越好呢?

我们上面是用理论解释了贷款买投资房的优势。

但是在实际投资中,就像第一种情况下小编已经提到过的,现金有自己独特的无可比拟的优势存在。

首先,很多卖家更喜欢现金买家,甚至会给现金买家一小部分的购房直接优惠。其次,现金买房相对于贷款来说,因为每月没有还贷支出,所以更容易保证现金流,风险也小很多。另外,贷款买房的收益和贷款的利率关系很大,而要拿到低利率的贷款需要在美国有不错的稳定收入(通常说的W-2收入)。第一套,第二套投资的贷款相对可能容易一些。如果想比较多的贷款则需要一定的经验。

作者的建议是,如果你在美国有稳定的高收入,有一定抵御风险的能力,那么贷款买投资房基本是不二的选择。而如果你有很多的现金来投资,又不想承担贷款的风险,用现金买房也可以获得可观的收入。

而如果你是介于这两种之间的投资者,那么不妨先咨询一下自己大概能拿到什么样的贷款,再使用我们之前介绍的各种计算投资回报的模型,套入自己具体的一些数字,最后作出最适合自己的决策。

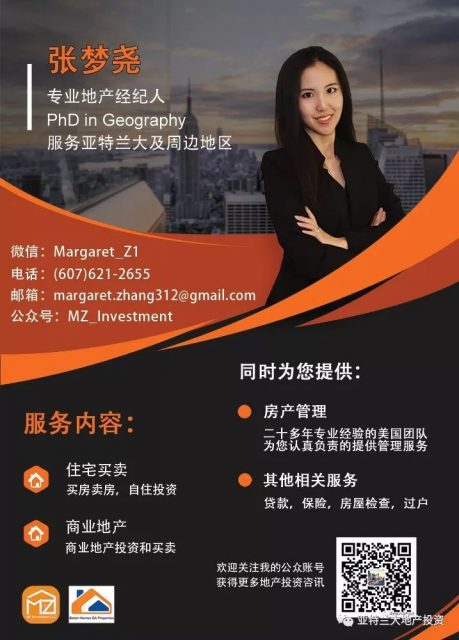

最后,希望大家把握好投资时机,理智合理的计算,争取早日达到财务自由!欢迎大家以后有问题联系作者梦尧(微信号Margaret_Z1)或者扫描关注我们的公众账号获取更多咨讯。