美国投资出租房大扫盲

最近一段时间以来,房地产已经成为一种越来越受欢迎的投资工具。

今天作者就为大家来介绍一下最普遍的基本出租物业(Basic Rental Properties)。

基本租赁物业(Basic Rental Properties)是一种一目了然的投资方法,就是投资人卖下房产,然后出租,靠收取租金获利。

投资人(房东)得负责归还房贷、付税金和维修房产等。最理想的状态是,租金除了支付所有以上提到的开支,还有盈余,但基本的租金定价原则还是只要能与开支打平即可,因为很多时候欲速则不达,过高的租金会吓跑租客。

这种投资方法需要耐心,基本的盈利来自于房贷付完后,租金的大部分就成了纯利润。另外, 房产增值也会给投资者带来额外的利益。

投资者必须对目标市场非常了解,并充分研究。由于主要的利润来源是租金,因此房产的位置和市场租金就成了考虑投资的最重要因素。

当然,这种投资方法也有一些风险。最大的风险是租客不足或干脆没有租客,其次是碰上坏租客。

很多地方的法律会使房东对那些不付房租的房客束手无策。

如果他们有什么不可以赶走他们的正当理由,如失业、生病等,碰到这些情况,投资人就会面临有支出无收入的问题。

另外,出租物业的管理也是一个麻烦事。厕所堵了,屋顶漏了,水管坏了……

诸如此类的事总是层出不穷,可能会在睡梦中被叫醒去通马桶,或在游轮上接到房子起火的消息。

总之,投资人必须为此付出很大的精力和时间,有时很扫兴甚至如遭雷劈。

作者在这里向大家推荐可以雇专人或委托管理公司去管理 (property managers),虽然会付出一部分花费 (10%左右浮动),但是靠谱的property manager真的可以让你放心轻松很多,毕竟人家是专业的管理。

从一开始就可以帮你招租,带人看房,背景审查提交申请的租客,从中选择合适的房客,每个月会按时收租,催款,而且手下也有contractor或者自己的employee专门去24小时接听电话,上门维修服务。

如果遇到难缠的租客他们也会很有经验的处理,帮你上庭eviction等等。

尤其是对于本身上班一族的投资者来说,简直是不能再省心了。

如何计算出租房的现金流

言归正传,下面为大家介绍下如何计算出租房的现金流Cash Flow。

很多的出租房很漂亮,砖结构,实木地板,宽大的空间。

但是!!!重点来了,敲黑板!!!

这些并不是我们投资者的重点,重点是,这个房子能否为我们带来正的现金流(Positive Cash Flow),这个才是重中之重。

当然也不是说外观就完全不重要了,好的外观可以吸引租客入住,但是如果是native cash flow的话,让作者选,作者还是愿意选择其貌不扬,但是positive cash flow的房子,这样就有源源不断的cash flow流入账户,多美妙啊。

大家投资时候一定不要太emotion,要理智客观分析数字才是王道。

很多投资者失败甚至破产的原因,都在negative cash flow上,忽略各种开销或者计算错误,盲目购买,导致每个月反而倒贴钱,入不敷出,都不是明智的。

有人把现金流(cash flow) 比喻成瀑布式的(waterfall)还蛮经典的。

投资者(你)在瀑布的最底端

1、收租金(Collect rent)

2、经营支出(Operating expenses payment):税、保险、日常维修费等等

3、资本支出(Capital expense payment):更换房顶、暖气空调等等

4、贷款支出(Mortgage payment)

5、收入所得税(Income tax payment)

6、投资者(Pay owner /equity partner)

这么长的一串瀑布式分流法,增加了很多因素减少你的cash flow。

而我们投资的最终目的就是让处于最底层的投资者尽量多的积累cash flow。

所以这就要求我们投资者理解并且会计算每一层级的花费,这样有助于我们商讨合适合理的价格并且创造出稳定长久的positive cash flow。

学习时间现在开始

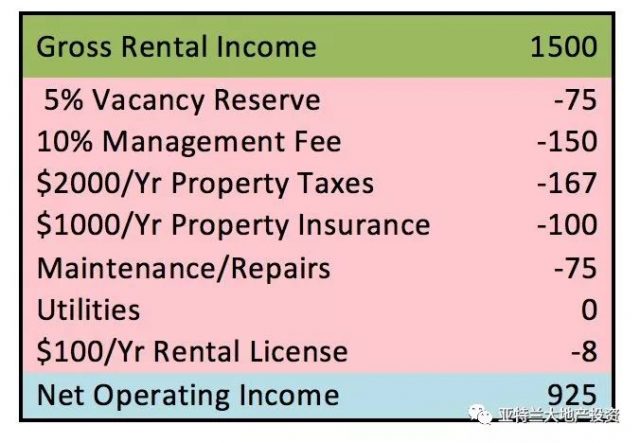

第一个要明确的概念就是净营业收入(Net Operating Income),简称NOI。

净营业收入NOI可以告诉我们总租金减去我们每天的经营支出(operating expenses),并且包含了空置费用(vacancy reserves)、管理费用(management fee)、不动产税(property tax)、保险(insurance)、维护费用(maintenance)。

但是注意,这里并没有包含还贷款的费用(Mortgage expenses)和资本支出(capital expenses)。

以下是一个真实的例子,月租$1500的房子,最后净营业收入(Net Operating Income)大概$925。

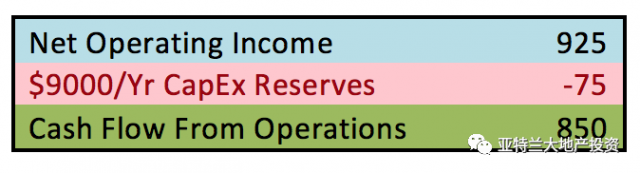

接下来,还记得瀑布的第三层级么?资本支出(Capital Expense Reserve),这是个很现实的问题。

资本支出就是针对那些开销大的项目,比如更换屋顶,空调暖气设备,还有其他一些类似的开销。

当然如果你人品大爆发,很可能一切都完美,在拥有投资房的好多年内都不需要花费这笔钱,那真的恭喜你赚大发了。

现实生活中,这个资本支出其实是很正常的且避免不了的,而且这不是一笔小的开销,一旦需要更换,动辄就是上千刀的花费了,所以投资者们要有心理预期,每个月从cash flow中考虑预留这笔钱作为日后的开销,或者也可以理解为,将这笔开销平均分摊到每个月上了。

在上面的例子中,投资者一年大概900刀的capital expenses,平摊到每个月大概$75。

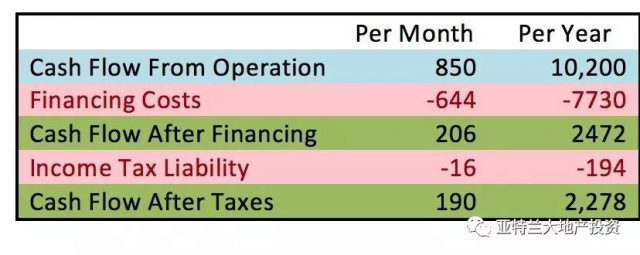

绝大部分的投资者都是有贷款的,所以接下来是瀑布中的第4级Mortgage。

我们假设这个出租房交易价格$150,000,首付20%,贷款利率5%分30年还。那么每个月的还款金额就是$644.19。

这样,每年就有大概$2470的收入流入到投资者的账户中。

如果你本人就是会计,平时认真严格的记账,或者雇佣的专业会计帮你报税抵税,东扣西扣下来其实可以抵扣掉很多的,有时候甚至可以taxable income是0或者负的。

在上文的例子中,最后的该出租房的taxable income的每年taxable income是$776。

假设收入所得税率是25%,25% x776 = $194. 那么$194就是你要交的税啦。最后剩下的真实收入是$2278一年。

作者提醒:

仔细想想当时首付20%也就是大概3万,然后每年cash进入账户$2278,cash on cash return(2278/30,000)大概在7.5%。

然而这还没有算你还的贷款而增加的equity的部分,因为你每个月还的贷款也包含了很多本金的,最后30年后房子就是你的了,或者不到30年你卖掉了房子。

你的equity也相应因为不断还贷款增加了很多,这些都是你的投资收益。

并且最后卖掉房子时,本身房子自身价值的增长也是投资收益之一。

想必看到这里你也大概明白了cash flow的重要性了。

比如:在现实生活中你的税率是32.65% (25%的收入所得税 7.65%的social security和Medicare tax)。

如果想拿到$2278的现金(税后),你需要挣$3,379 ($2,278 ÷ 67.35%)。

如果每个月收入$7000的话,相当于辛辛苦苦工作了半个月了。

而拥有了这个出租房呢,还完贷你还保留了收入的92% ($2,278/$2,472)。

如果你拥有12户这样的投资房出租,那么一年银行就会多出来$27,312 (12 properties x $2,278 cash flow after tax)。

最后,希望大家把握好投资时机,理智合理的计算,争取早日达到财务自由!

欢迎大家以后有问题联系作者微信号Margaret_Z1)或者扫描关注我们的公众账号获取更多咨讯。

关注我们获得更多咨询

更多精彩,敬请期待