美國最不受歡迎的保險公司排名,如何挑選一個靠譜的保險公司很重要!

保險的功能就像一個應急基金的大鍋。

大多數顧客把錢放進鍋里,但可能永遠也用不上,這些客戶讓保險公司賺錢。

提交保險索賠的客戶通常會獲得比他們付出的多的賠付,這些客戶的賠付都算在了保險公司的成本中,因此保險公司會非常嚴謹地審核賠付條件。

簡單地說,保險公司不會輕易支付索賠。

獲得一次合法的意外賠付往往是一場漫長的戰鬥,期間會被各種文書、電話、延誤情況填滿。對於那些已經在經歷了處理事故、自然災害或重大疾病的人來說,為了獲得公正的賠償而鬥爭真的會令人筋疲力盡。

ACSI 調查了美國客戶在保險公司不同方面的滿意度調查情況。

最令人反感的那些保險公司的規模不等,但都有超過80億美元的年收入,也就是說口碑不好也不耽誤保險公司掙錢。

以下是評選出的美國最不受歡迎的保險公司排名:

9.State Farm

客戶滿意度 2022: 80%

客戶滿意度 2021: 79%

這份名單上收入最多的保險公司,State Farm是一個互助保險公司集團——完全由保單持有人擁有的保險公司,任何盈利都通過股息或回扣的方式返還給保單持有人。

但State Farm捲入了許多關於保險理賠、歧視的醜聞和訴訟。最著名的事件是,在一場民事詐騙案的審判之前,該公司同意支付2.5億美元的和解金,結果後來,客戶聲稱該公司試圖賄賂操縱伊利諾伊州的司法系統以避免賠付,該公司一直否認這些指控。

8.American Family

客戶滿意度2022: 79%

客戶滿意度2021: 77%

和State Farm一樣,AmFam也是一家互助保險公司。它主要專註於財產保險、意外傷害保險和汽車保險,但也在各種其他領域如生命、健康等方面發行保險。

7.Liberty Mutual

客戶滿意度2022: 79%

客戶滿意度2021: 77%

Liberty Mutual是全球第六大財產和意外保險公司。

該公司位於波士頓,2012年和2013年,《波士頓環球報》發表了一系列關於這家保險公司的文章,曝光了高管薪酬過高和周末使用遠程公務機出差的問題。

6.Allstate

客戶滿意度2022: 78%

客戶滿意度2021: 77%

Allstate 最初隸屬於西爾斯羅巴克公司,因其口號為「You’re in Good Hands with Allstate」而廣為人知,自1950年開始到2020年, Allstate 因使用一種秘密演算法來調整策略吸引客戶,並對客戶收取過高費用,結果被可能收取了過高費用的客戶察覺到而受到譴責。

5.Travelers

客戶滿意度2022: 78%

客戶滿意度2021: 75%

成立於明尼蘇達州,但現在總部設在紐約,Travelers是一家公開上市的保險公司。

2007年,該公司就一起集體訴訟達成和解,被索賠600萬美元,指控其從事旨在誤導客戶的反競爭行為。

4.Geico

客戶滿意度2022: 77%

客戶滿意度2021: 79%

Geico即政府員工保險公司,是美國第四大汽車保險公司,是沃倫·巴菲特的 Berkshire Hathaway 投資公司的合伙人、美國第四大私人客戶汽車保險公司,擁有保險客戶約600萬人,同時是美國最大的直銷保險公司。

儘管名字和政府掛鉤,但它從來沒有真正隸屬於政府,最初成立的目的就是向聯邦政府僱員出售汽車保險。2019 年,該公司因惡意行為被責令支付 100 萬美元賠償金。

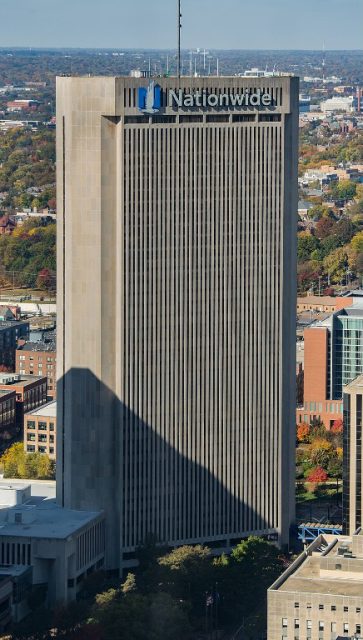

3.Nationwide

客戶滿意度2022: 76%

客戶滿意度2021: 77%

Nationwide是一家集保險和金融服務為一體的集團公司。

2014年,Nationwide被迫支付1800萬美元的懲罰性賠償金,因為他們在與客戶對接時沒有進行真誠談判,企圖免除責任。

2.Progressive

客戶滿意度2022: 76%

客戶滿意度2021: 76%

成立於1937年,是全美最大的商業汽車保險公司。

2012年,該公司因其一名客戶在一場車禍中喪生後,公司試圖避免支付索賠而受到公眾批評。

1.Farmers

客戶滿意度2022: 75%

客戶滿意度2021: 75%

Farmers成為最令人討厭的保險公司有跡可循。

該公司成立於1928年,如今為人們提供保險和金融服務。自 2005 年以來,它已經面臨了至少 5 起訴訟,案件範圍從歧視到惡意行為都有,可謂臭名昭著。

保險公司怎麼找?

所以,作為投保人一定要根據自身的情況多方面考慮選擇適合自己的保險公司,而不能一葉障目。總體來說,在美國選擇保險公司時,可以從以下幾個方面考慮:

1. 保險公司的評級

了解保險公司財務狀況的最好辦法是查看評級。

有專門的機構對保險公司進行財務分析,評級結果在線查詢就能獲得。所有機構並非都使用相同的評級系統。在比較不同評級時要注意,評級只是購買保單時要考慮的多個因素之一。

如果您正在對比兩份保單,其中一份保單的保險公司評級為B+,另一份保單的保險公司評級為A,那麼請不要理所當然就認為從評級高的保險公司購買保單,如果另一家保險公司的保單更符合您多方面的需求,那麼應該是您最好的選擇。

2. 保險公司的規模

大多數的大型保險公司經營業務數十載,有些甚至可追溯到19世紀40年代中期。

一家公司能經營這麼久,我們大致可以肯定它了解保險業務的複雜性,知道如何管理風險和增加收益,具有豐富的長期理財經驗。但這並不意味著小型保險公司不好,事實上數百家的中小型保險公司存在時間與大型保險公司一樣長,它們也一直在履行保險合同的義務。

3. 選擇專業的保險經紀或代理人

大多數投保人通過代理人或經紀人購買保險,理由很充分:確定要購買的保險保額和保險種類是您做出的最重要的財務決策之一,但是保單有可能很複雜。

保險經紀能對您的保險需求進行全面的分析,並提供專業的建議,這些建議不只基於對保險公司評級的信息,而且基於他們對保險公司的全面了解。

4. 查看保險公司的投訴

保險公司受所在州保險部門的監管,監管部門負責跟蹤消費者提出的投訴。如果想了解某家保險公司的投訴,請訪問美國保監會NAIC資料庫。