美國稅局2020稅改重磅公布:最新稅率表曝光!隱瞞海外銀行賬戶,或面臨重罰

報稅作為每個家庭都逃不過的大事來說一方面終於盼著退稅能得到筆「巨款」一方面愁的是報稅太繁瑣傷腦筋

今年的報稅又有重大變化,美國稅局正式發布:《2020年最新所得稅稅率表》,你的2020稅務年度(2020 Tax Year)的標準扣除額提高了!

於此同時《海外賬戶納稅法案》正式實施如果你有美國以外的銀行賬號也要申報,否則重罰!

城市君特別整理出懶人版DIY報稅攻略最全報稅資料清單這個報稅季再也不用愁

一、美國稅局發布最新稅率表

近日,美國國稅局(IRS)正式發布了《2020納稅年度通貨膨脹調整》。其中包括稅率表、稅單和生活成本調整。

2020年申報時間:從1月27日——4月15日

調整後的新稅表

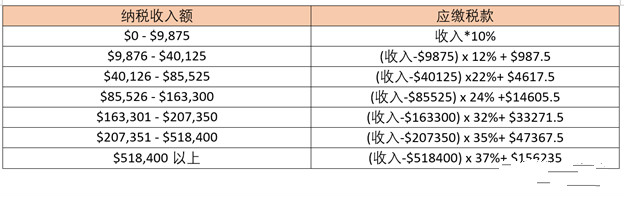

單身(個人)申報

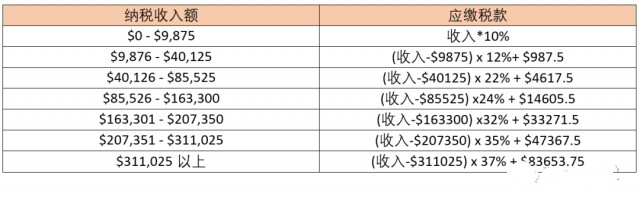

已婚聯合申報

已婚分開申報

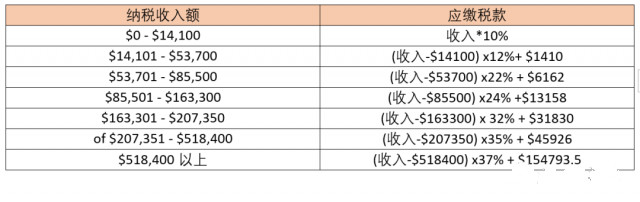

戶主申報

報稅身份不同,基本扣除額也會有不同。

標準扣除額是基本扣除額(Basic Standard Deduction)與額外扣除額(Additional Standard Deduction)的總和。

雖然說離報稅最終截止日期還有段時間,但是報稅這項「大工程」還是早點完成,早點輕鬆。

二、《海外賬戶納稅法案》下月正式執行!

所有美國公民、美國綠卡持有人,以及常住美國的人士注意了!

2020年元旦起,美國還有一項新稅法正式實施:隱瞞海外銀行賬戶,或面臨重罰及刑牢!

從2019年12月31日開始,美國國稅局IRS,將最終結束其長期運行的《海外賬戶納稅法案》(FATCA「肥咖」條款)寬限期。

寬限期一旦結束,只要你賬戶符合「美國人身份」(後文有詳細解讀),就必須提供美國稅號(TIN),海外賬戶被查出沒有申報,除了會面臨高額罰款外,賬戶會被美國國稅局凍結,甚至面臨刑事處罰!

這意味著希望避免賬戶凍結的美國納稅人,現在只有不到一個星期的時間,來應對可能的後果。

《海外賬戶納稅法案》(FATCA)主要內容:

英文全名 Foreign Account Tax Compliance Act,在華人圈中又被稱為[肥咖條款]。海外賬戶納稅法案(FATCA) 是一項新的美國法律,其宗旨在於確保美國政府,能夠針對在美國境外持有金融資產的美國人徵收相應稅款。

1. 針對美國納稅人

條款要求所有美國納稅人,每年報告在美國境外持有的所有資產,如果美國居民沒有申報其超過一定金額的海外賬戶,就會受到處罰:

如未申報,一旦被查出,可能面臨1萬美元罰款

如IRS 通知後還是未申報,可高達5萬美元罰款

如少報或漏報,可被徵收高達額外40%未申報資產總額的罰金

2. 針對海外金融機構:

外國實體/非實體的金融機構,像銀行、證券、投資投顧等,也必須向美國國稅局(IRS)披露「美國納稅人」個人數據及其在銀行持有的資產價值。

披露的信息包括,每年報告美國人在其機構的持有人的姓名、地址、稅務識別號碼(TIN)、帳戶餘額、以及該年度賬戶上的存款和取款等交易記錄。

不配合美國國稅局要求的外國金融機構,不僅將被排除在美國市場之外,該機構與客戶的美國來源所得或在美國的投資利潤需要扣繳30%的懲罰稅率。

如果美國公民或公司未能遵守這一新規的要求,就必須向IRS提供合理的解釋,否則將面臨賬戶被凍結的風險,在極端情況下,還會受到刑事起訴。

條款頒布時間:

頒佈於2010 年3 月18 日,2014年生效運行,目前已有113個國家與地區加入,包括中國。

美國國稅局提供了3年的寬限期。在寬限期內(目前仍有效),外國金融機構只有在已有記錄的情況下,才被要求提供美國客戶的信息。

正式執行時間:

2020年1月開始,正式全面執行

受影響人群:

1.美國公民

2.持有綠卡的永居公民

3.外國人於課稅的日曆年在美停留超31天,且3年內在美居留天數加權達183天(本年度停留天數乘1,上年停留天數乘1/3,前年停留天數乘1/6)

當然,衝擊最大的是那些在美國境外擁有非法所得,並試圖把這些資產藏在美國的人。

豁免情況:

A或G簽證(但不包括A-3或G-5)的美國個人,持有J或Q簽證的美國教師或實習生,持有F、J、M、或Q簽證,或在美國境內參加慈善體育賽事的專業運動員,不受183天規則限制。

需申報的項目:

為投資而持有的外國金融賬戶;

外國非賬戶資產,例如外國股票和證券、外國金融工具、與非美國人的合同以及在外國實體中的利益;

不僅指銀行賬戶,還包括退休賬戶和人壽保險計劃。

(美國金融機構的海外分公司可豁免)

如何判斷你符合「美國人身份」呢?( 《海外賬戶納稅法案》適用對象)

有7大標準:

1.賬戶持有人,是否是美國公民或合法永久居民身份(綠卡)

2.賬戶持有人出生地是否在美國

3.是否有美國居住地址、或美國通信地址(包括美國郵政信箱);

4.是否有一個美國電話號碼(不管這個號碼是否是唯一的電話號碼)

5.是否有匯款到美國帳戶的記錄

6.一個「由他人代理」的美國地址

7.是否有授權擁有美國地址的人代收郵件

特別提醒:

如果你只擁有其中一項標記,並不意味著你的賬戶符合「美國人身份」,但會提醒國稅局必須給予更仔細的審查。

一旦你的賬戶符合FATCA認定的「美國人身份」,無論是在中國、英國、法國,都可能都將逃不出美國稅務局(IRS)的監控範圍。

下面我們具體來看看,新法針對人群的申報標準,請小夥伴們對號入座。

住在海外(美國境外)必須申報情況:(連續12個月在美國境外居住至少330天)

–已婚

提交了聯合所得稅申報表;

指定的外國金融資產總值在納稅年度最後一天超$400,000,或該年任何時候超$600,000;

配偶中一人居海外也適用。

–非提交聯合所得稅申報表的已婚人士

指定的外國金融資產的總值在納稅年度最後一天超$200,000,或該年任何時候超$300,000。

住在美國境內必須申報情況:

–未婚,且在納稅年度最後一天,美國境外金融資產的總價值超$50,000,或在納稅年度中的任何時候超$75,000。

–已婚,提交聯合所得稅申報表,且指定的美國境外金融資產的總值在納稅年度最後一天超$100,000,或者在納稅年度的任何時候超$150,000。

–已婚,分別提交所得稅申報表,且指定的外國金融資產的總值在納稅年度最後一天超$50,000,或在納稅年度任何時候超$75,000。

三、能省則省:DIY報稅攻略

下面城市君來手把手教你,如何報稅。

表格雖多,不能亂

1040表格

1040表格,是美國個人收入聯邦稅申報表。

這份表格是報稅人每年都會用到的基本表格。如果你的退稅情況並不複雜,可以使用1040A或1040EZ表。1040A表,是1040表的簡化表。

1040EZ

這個類型的報稅單,條件是單身或者夫妻聯合報稅,沒有依附人(dependent)。1040EZ也是申報個人收入最簡化的稅表。納稅人如果沒有減扣稅額、不需要調整總收入、只有純工資收入、利息或者只有失業金收入,沒有附屬家眷就可選擇該表。

如果你選擇以傳統的手寫填表方式來報稅的話,國稅局IRS建議你採用最簡單的報稅表。

1040A

包含了多幾樣1040EZ表中沒有的項目。如果你採用列舉扣除法、申報多項負責的投資收入和其它收入時,則必須採用1040常規稅表。如果你的繳稅收入少於50,000美元,你不扣除減稅項目,你可以使用這個報稅單。

W-2表格

通常W-2格式是你從僱主那裡獲得的工資和所得稅的聲明。納稅人應該在每年的年初從每一個僱主那裡收到一份W-2,列出去年所得的收入。如果納稅人到了2 月1日你還沒有收到一份W-2格式,就應該主動聯絡你的僱主。

W-2:報告工資,小費,提前發放的低收入優惠,撫養人的優惠,僱主貢獻的醫療費保健MSA,HEALTH SAVING。

W2-G:如果你的手氣很好,在賭場里賺了一大筆錢,你就能收到賭博贏錢表W-2G。許多人忘記申報他們在賭場和樂透的收入。別忘了,這筆錢是要交稅的。但是,賭博損失也可以在退稅表上抵消。

1099表格

1099表是一個大家族。如果你有投資,你就會收到以1099編號的另外一些表格。例如,如果你在銀行中有固定存款,你就能收到銀行寄來的1099- INT表。如果你購買的股票有分紅,你就能收到1099-DIV表。如果你出售股票和其它證券而獲利,你就能收到1099-B表。

1098表格

納稅人也可能收到另一個系列表格,即1098表。1098表格是表示你怎樣支付房屋貸款,在大多數情況下1098表示交納房地產稅和利息。1098表還有其它一些用途。

例如,1098-C表代表汽車、輪船和飛機的捐贈。這樣,你就可以把該捐贈抵稅。與學生有關的有兩個表格。一是1098-E表,代表學生貸款利息。二為1098-T表,表示學費支付數額。該表可作為所有的教育信用和學費抵稅。

科普完,再來手把手教你填稅表的通俗版攻略

哪裡取得稅表?

Federal tax:從IRS網站上下(Google「IRS」),包括稅表本身和填表說明(instruction)。

手把手教你填1040表格

下面城市君以最多人須填寫的1040表 (Form 1040)為例,給小夥伴們分享填表小技巧!

1、先填基本資料 (Label):包括你、配偶、接受你扶養的親屬姓名、社會安全號碼等。

2、決定報稅身份 (Filing Status):

●單身 (Single):納稅人若在年終時並未結婚,或合法分居(Legally Separated)而無撫養親屬(Dependant),可采此種報稅身份申報所得稅。

●戶長 (Head of Household):未婚或合法分居的納稅人,有撫養親屬(Dependant) ,或提供自宅作為合格親屬的主要住所(Principal Place of Adobe)半年以上,或提供自宅作為雙親之一的主要住所,可采此種報稅身份申報所得稅。

●寡(鰥)居 (Qualifying Widow or Widower):納稅人配偶死亡年度的後兩年,可采此種報稅身份申報所得稅。

●夫妻合併申報 (Married Filing Jointly):納稅人若在年終時已結婚,且發現采合併申報所得的所得稅額(Income Tax Liability)較夫妻單獨申報的所得稅額為低時,可采此種報稅身份申報所得稅。

●夫妻單獨申報 (Married Filing Separately):納稅人若在年終時已結婚,且發現采單獨申報所得的所得稅額(Income Tax Liability)較夫妻合併申報的所得稅額為低時,可采此種報稅身份申報所得稅。

夫妻單獨申報不能享有勞務所得抵減(Earned Income Credit) ,與親屬看護抵減(Child and Dependant Care Credit)的稅法優惠。

3、填寫綜合所得總額(Income):你在過去一年內所賺的所有錢,都必須填寫在這裡,包括:薪資、存款利息、股票股利等。

4、填寫調整後所得 (Adjustment Gross Income):就是一些減去可以減少收入的支出。

包括學生貸款利息(student loan interest)、提早領出定期存款的罰金(early withdrawal penalties on CDs)、贍養費(alimony)、放入傳統個人退休帳戶(IRA)帳戶的存款、自雇者健保費用、僱主退休計劃(Keogh & SEP plan)等。

5、填寫扣除額(Deduction):在稅額計算(Tax & Credits)的欄目_,你將會看到兩種扣除額:「標準扣除額」(Standard Deduction)和「列舉扣除額」(Itemized Deduction)。

你必須在這兩者之間,選擇比較有利(也就是繳較少稅)的一種填寫。「標準扣除額」的金額若高於「列舉扣除額」,選用「標準扣除額」申報所得稅表較有利。

6、是否要交「強制最低稅」(Alternative Minimum Tax, AMT):這是幾十年前,美國政府為達到公平納稅原則制訂的法條。

個人(自然人, natural person) 強制最低稅的稅率包括26%與28%兩種,但公司(法人, legal person) 強制最低稅的稅率只有20%一種。不是每人都要填寫這個欄目。

7、填寫扣抵額 (Credits) :包括商業扣抵額(Business Credit)、個人扣抵額(Personal Credit)、與外國扣抵額(Foreign Credit) 。是在計算完稅後,再一元抵一元稅。如一個小孩可抵$600元。

8、填寫今年已預繳的稅款 (Payments):如僱主已從你薪資中扣除的聯邦所得稅等。

9、填寫退稅欄(Refund):如果根據計算結果,你可以向國稅局索取退稅,那麼你必須填寫這一欄。

10、填寫補稅欄(Amount You Owe):接下來,就是根據上面所填的資料,將自己應補繳的稅計算出來。

11、大功告成:填好稅表,檢查無誤之後,請簽名。要補稅者請附上支票。請將稅表與支票寄到稅表上的報稅地址。

郵寄稅表前的注意事項

W2和1040都有相關的federal tax copy and state tax copy, 需要你和所填的稅表一起郵寄,不要漏了。

Check 所有角上的SSN和姓名是不是填了,所有該簽名的地方是不是簽了

信封都需要自己貼郵票,或者需要你跑郵局。如果你怕投遞出錯,你還可以在郵局叫郵局的人簽字,以證明你稅表是在deadline之前寄出了。

郵寄地址

Federal tax:查instruction裡面「where to file」條款。

State tax:如果在圖書館那,裡面有現成的信封,並有詳細說明。

四、灣區免費報稅點

自己報稅雖然成本低,但花費的時間和精力其實不少。如果你覺得報稅麻煩,沒房產沒股票,收入不高,有沒有免費的「活雷鋒」可以協助報稅?當然有!

免費報稅服務中心(Volunteer Income Tax Assistance,簡稱VITA)計劃為年收入$54,000或更低的人士、殘障者、老人和英語口語能力有限,需要協助來填寫稅表的納稅人提供免費的稅務協助。由國稅局認證的義工為合格人士免費協助填寫基本所得稅報稅表,並且採用電子報稅。

老年人稅務諮詢服務(Tax Counseling for the Elderly,簡稱TCE)計劃為所有納稅人提供免費報稅協助,特別是年滿60歲或以上的納稅人。他們最擅長老人的退休金和退休相關問題。

受到國稅局認證提供稅務諮詢的義工通常是與獲得國稅局補助金的非營利機構有關聯的退休人士。

幫你報稅的是什麼人?

由國稅局認證的義工為合格人士免費協助填寫基本所得稅報稅表。

當地免費報稅服務中心或TCE地點的材料清單

含相片的身份證件

納稅人,配偶和被撫養人的有效社會安全卡

如果您沒有社會安全號碼,您、您配偶和被撫養人可能以個人納稅者身份識別號碼(Individual Taxpayer Identification Number,簡稱ITIN)指定函來替代

外國人身份證明,如果是申請ITIN者

您,您的配偶,及與您一起居住被撫養人的出生日期

所有僱主提供的薪資與所得憑單 (W-2表,W-2G表,1099-R表,1099-Misc表)

來自銀行的利息與股息明細表 (1099表)

所有的1095表《醫療健康保險報表》

醫療健康保險豁免證書,若有

去年聯邦和州的報稅表副本,若有

支票簿查對電子轉賬存款帳戶 (Account Number) 及銀行認證帳戶 號碼 (Bank Routing Numbers)

如果是已婚夫婦透過電子方式聯合報稅夫婦兩人必須同時在場簽署必要表格

托兒總費用和托兒中心的報稅識別號碼

1095-A、B或C表《可負擔健保報表》

國稅局或州政府的收入謄本副本,若適用

如何找免費報稅點?

符合資格的中低收入人士,尋找您附近的VITA (Volunteer Income Tax Assistance) 或TCE (tax counseling elderly)地點, 通常位於小區及鄰里活動中心、圖書館、學校、購物廣場以及全國各地的其他便利地點。

要尋找離您最近的VITA地點,請使用VITA尋找工具 (VITA Locator Tool) 或致電1-800-906-9887。

網址戳這裡:http://irs.treasury.gov/freetaxprep/

輸入你家所在地址的zip code,選擇合適的範圍。

符合資格的老年人,要尋找您附近的 TCE地點,請使用美國退休人員協會AARP地點尋找工具 (AARP Site Locator Tool) 或致電888-227-7669。(很多TCE地點由美國退休人員協會基金會的稅務助手計劃經營)

網址請戳:

http://www.aarp.org/applications/VMISLocator/searchTaxAideLocations.action

五、報稅材料清單

報稅前,您需要先準備好以下內容(資料來源:IRS官網)

1、含相片的身份證件

2、納稅人、配偶和被撫養人的有效社會安全卡

3、如果您沒有社會安全卡號碼,您、您配偶和被撫養人可能以個人納稅者身份識別號碼(Individual Taxpayer Identification Number 簡稱ITIN)指定函來替代。

4、外國人身份證明,如果是申請ITIN者

5、您、您配偶,以及與您一起居住被撫養人的出生日期

6、所有僱主提供的薪資與所得表單(W2,W2G,1099-R,1099Misc)

7、來自銀行的利息與股息明細表(1099表)

8、所有的1095表《醫療健康保險報表》

9、醫療健康保險豁免證書,若有

10、去年聯邦和州的報稅表副本,若有

11、銀行account number及routing number

12、如果是已婚夫婦透過電子方式聯合報稅,夫婦兩人必須同時在場簽署必要表格

13、托兒總費用和托兒中心的報稅識別號碼

14、1095-A、B、C表《可負擔健保報表》

15、國稅局或州政府的收入副本,若適用

六、退稅軟體比一比

如何在TurboTax、 TaxACT、H&R Block等報稅軟體進行選擇?以下是《今日美國》(USA Today)對這些軟體進行年度評比的結果,僅供小夥伴們參考。

第一名﹕TurboTax

《今日美國》測試了Deluxe版本,在一兩分鐘內即可運作。通過從僱主和金融機構等處直接輸入信息,你能節省時間並減少差錯。與競爭對手相比,TurboTax有著最全面的輸入程序( import program)。

價格:TurboTax是測試的所有軟體中最昂貴的。台式版(desktop version )的TurboTax Deluxe(包括了聯邦和州稅單)售價為59.95美元。而對州稅單進行電子申報則額外增加19.95美元。

TurboTax Deluxe是為有著較複雜稅表的報稅人設計的,例如有幾張W-2表格並申請房屋貸款利息扣稅和慈善捐款扣稅的人。

如果你的稅單更簡潔,例如只有一個W-2表格,只報標準扣稅,你可以考慮使用TurboTax Online Free軟體,這一軟體提供了一個免費的聯邦稅單和免費電子申報。

第二名﹕H&R Block At Home Deluxe

與TurboTax一樣,這一軟體有著吸引人的格式,便於瀏覽。但At Home版本沒有TurboTax的「旗標」(flag)功能,這使納稅人在更改或更新輸入時有些困難。但很容易查找稅單中的相關條文。

價格:台式版比TurboTax便宜。Deluxe台式版本售價為44.95美元,包括一份州稅單。電子申報州稅單額外收費19.95美元。

第三名﹕TaxACT

TaxACT是簡單報稅的納稅人的較佳選擇。如果你的報稅較簡單或對稅法較熟悉,你可能喜歡這一軟體。缺陷是有時在編輯或更新信息時會出現困難。

價格:TaxACT Deluxe(台式版本)售價為12.95美元,包括一份聯邦稅單電子申報。一份州稅單售價為14.95美元,電子申報則再加7.95美元。

其它參與競爭的軟體為:稅務出版巨頭CCH 推出的CompleteTax,僅提供在線表格。軟體中包含了相當多的稅務信息,但格式枯燥,不方便瀏覽。

Deluxe版本售價為29.95美元,包括預備及電子申報一份聯邦稅﹔ 再加一份州稅單的售價為32.95美元,包括了電子報稅。

無論你是打算小試牛刀自己報稅,還是求助免費報稅機構或專業會計師代勞,

都要做好充分準備,這可是每個美國家庭的開年大事!