中國”房產稅”要來了? 美國這個稅怎麼收

12月5日,中國社科院財經戰略研究院、中國社科院城市與競爭力研究中心共同發布《中國住房發展報告2017-2018》指出,近兩年全國住房市場總體穩中有升,為更好建設長效機制,建議明年將房產稅納入立法議程。

蘇寧金融研究院宏觀經濟研究中心主任黃志龍預計,2018年將可能加快完成房產稅立法程序,2019年或2020年部分省市將可能正式進入房產稅全面徵收階段。

在此之前,據金融深度3日報道,寧夏出台《寧夏回族自治區房產稅實施細則》,明確寧夏房產稅在城市、縣城、建制鎮和工礦區(包括各類開發區、各類園區)範圍內徵收,新細則自2018年1月1日起執行。

這標誌著中國正式和國際接軌,對70年使用期限的房子徵收房產稅,中國正式進入了房產稅時代。

而在房屋和土地有永久產權的美國,房產稅已有200多年的歷史,是房屋永久產權的最基本保障,也是房主的義務(不繳房產稅,房屋可能會被沒收並拍賣)。

據華爾街見聞報道,美國各州政府自行決定房產稅高低,每年都需要繳交,房產稅也是地方政府維持消防、教育、醫療、公共設施和福利等方面支出的重要來源。也就是說,美國房產稅「取之於民,用之於民」,房主可以享受到社區服務改善的好處。

在實際繳納過程中,各社區會根據實際情況不同而相應調整稅率。富人社區房產稅會稍高,這使當地學校、醫療等公共設施更好,形成良性循環。而中低收入社區的房屋則會由專業人士評估,適當減少繳納的房產稅。

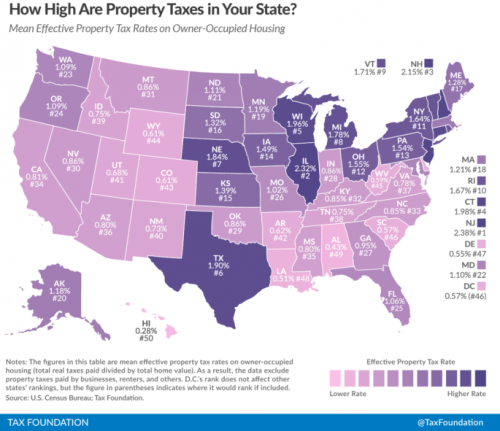

下表是美國各州房產稅情況,美國各州的平均房產稅率在0.28%-2.35%之間,全國房產稅中位數為2149美元。

美國各州房產稅率(來源WalletHub,粗體字為熱門投資地)

各州中,房產稅最低的是旅遊勝地夏威夷,當地房產稅僅有0.28%,房東每年需繳納的房產稅中位數是1406美元。

與紐約曼哈頓一河之隔的新澤西州,是美國房產稅率最高的州,達2.35%。按照當地房價中位數估算,每年房產稅需繳納7410美元。擁有靠近紐約的便捷,新澤西近期也成為國人赴美買房的熱點城市,但當地的房產稅支出不容忽視。

有的州雖然房產稅高,但其它方面稅收較低,同樣對人口遷移和投資具有吸引力。德克薩斯州的房產稅達1.9%,但由於德州不徵收個人所得稅,使得當地居民稅負相對較輕,吸引大批年輕人和大企業前往。

而在熱門投資地點中,加州房產稅最低,僅有0.81%;氣候溫暖的佛羅里達州和西北部的華盛頓州房產稅分別是1.06%和1.08%,這兩個州也不徵收個人所得稅;紐約所在地紐約州房產稅率偏高,為1.62%。

美國各州房產稅分布圖(來源:Tax Foundation)

房產稅的高低,對人口遷移和房價也造成一定影響。一般來說,人們會傾向於定居在房產稅率較低的州,一些房產稅少的州房價上漲也就更快。

Attom Data公司副總裁達倫-布羅姆奎斯特表示,過去五年,美國房價漲了45%,但房產稅最高的新澤西州,房價同期僅上漲5%。而房產稅較低的科羅拉州和亞利桑那州,房價則分別大漲59%和83%,科羅拉多州首府丹佛也成為美國房價上漲最快的城市之一。

(圖片來源:Daily Herald)

房產稅是在美國不可避免要繳納的稅,繳納美國房產稅時,應該如何計算呢?據搜狐報道,通常是對區域內私人房產、空地的房子進行徵收。

房產稅率的確定會基於房產評估價值,往往各州會有不同的規則。房產稅繳納時間一般來說每年兩期,在4月和11月各繳納一次。

繳納房產稅前,首先要清楚一件事,美國絕大部分房產是房屋本身加土地,房屋地基、院落的土地所有權都歸屬在範圍之內。所以,房產稅實際上會對兩個部分繳納稅款,一是房屋本身價值,二是地產價值。

1. 評估房屋價值

房屋價值通常由當地的專業的評估人員決定。為了了解房產的價值,可以聯繫當地評估員的辦公室或者當地的稅務機關。許多評估員都有在線工具,可以根據地址查找房產價值。有時屋主也可以從金融機構獲得價值估計。

大致說來,房地產評估的基本原則有3個:參考同地區,同類房屋最近一段時間的成交價格,這是評估房屋價值(包括土地價格)的主要參考因素;

房屋價格加上土地價格,即在當前建材成本和勞動力成本下,在同一塊地皮上修造同類房屋的造價,並根據相應的新舊狀況進行折舊處理;假定房屋用於出租,可以收到多少租金。

綜合以上三點,並結合當地經濟狀況,可以得到房屋的評估值。地方政府根據估價員的評估,會將新的房屋價值評估報告提前半年通知屋主,如果屋主覺得價值評估符合心理預期,就等著政府寄來新的稅表;如果覺得和心理預期相差太大,可以提出要求重新評估,政府會委託評估員,重新審核評估報告並將結果寄給屋主。屋主如果還不覺得不合適,可以要求上訴,由法庭最終裁定。

2. 評估土地價值和周邊設施獲得的總價值

在大城市,往往土地價值高於房屋價值,所以房產稅率一般會以土地的價值為基礎。土地越有價值,房產稅越高。因為土地的價值會隨著時間而改變,所以即使地方政府沒有具體改變房產稅稅率,屋主自己也應該大概了解擁有的土地值多少錢,提前預估房產稅率變化趨勢。

一塊土地的價值通常由兩件事決定:土地本身的價值和附加任何東西的價值。要知道財產性的總價值,就需要將這兩個值相加。通常,本地評估人員可以提供這兩個信息。

舉例來說,在美國A縣買了一所房子,預估價值為357000美元,由於靠近繁華商業區以及兩處便利的高速公路,預估價值是307000美元。加上這兩個值,我們的財產總價值為357000 307000 = 664000美元。在接下來的幾個步驟中,我們將使用這個值來計算我們的房產稅。

3. 查找房屋所在地區的地方政府稅率

房產稅稅率每個州以及州內各縣市徵收房產稅的標準都不同,稅率在1%-3%左右浮動。有一個簡單的計算公式:房產稅稅率=預算應徵收的房產稅稅額÷房產計稅價值總額。不過即便是同地區,房產稅稅率還會隨時間變化而變化,這取決於徵稅機構的需要。

比如A縣有預算短缺,就可能會提高稅率以使收支平衡。因此,了解房屋所在地區,政府的最新財政信息至關重要,與評估財產價值一樣,通常可以從當地稅務機關得到這些信息。

4. 發現其他地方機構的財產稅稅率

房產稅的總稅率一般由州稅率,市、縣稅率,學區稅率三部分共同組成。所以地方政府並不是唯一需要徵收房產稅的組織,其他為當地社區服務的組織也通常會設置相應的房產稅。值得注意的是,大多數公立學區的大部分開支都來自地方房產稅的財政來源支持,城市、城鎮和其他地方實體也可能需要繳納一定的房產稅。

在我們的例子中,假設我們生活在ABC州的D市,我們需要支付1%的州稅率,同時D市還擁有自己的2%的房產稅,最後,D市公立學校會以3%的稅率徵收自己的學區房產稅。

5. 計算總稅率

當知道所有不同類型,但必須支付的房產稅稅率類型時,計算全部的稅率就相當容易了。首先,將不同的稅率相加,以獲得需要支付的總房產稅率。

在例子中,由於我們有全州1%的財產稅,2%的市稅率,以及3%的學區稅。

我們總共需要支付1% 2% 3% = 6%的房產稅稅率。還有一個需要關注的稅項,那就是額外地產附加稅。

當購買的房子屬於新發展區,一般地稅在基礎稅率外還會有額外地產附加稅Mello Roos tax,這個稅主要用於該區域的基礎建設,如學校、公園等公用設施。對於額外地產附加稅繳納的年限可以在購房時和賣家或開發商確認,他們會準確告訴你。通常基礎稅率是1.2的話,額外地產附加稅是零點幾。

6. 計算總房產稅

把總財產稅率乘以正在計算的房屋與土地總估值,就將得到財產稅總共需要多少錢。在例子中,總房產稅率是6%,房產價值664000美元,0.06×664000美元=39840美元。則39840美元為最終的房產稅。

【僑報網12月15日綜合報道】